Rendimenti equiparabili alle obbligazioni societarie di pari rating, ma quasi il doppio del rischio…

Con i rendimenti obbligazionari dei paesi sviluppati ai massimi dagli ultimi 15 anni ed il crescente spread BTP-Bund che torna ad affacciarsi sopra quota 200 Bps, alcuni investitori italiani sono particolarmente attratti dal rendimento offerto dai BTP (con il decennale al 4.92%) e potrebbero pensare che sia la soluzione adatta a tutte le loro esigenze d’investimento (es. risparmio per casa, figli, pensione).

Tuttavia, allocare il capitale esclusivamente su una o poche emissioni di BTP presenta significativi rischi di cui bisogna necessariamente tener conto, specialmente se la scadenza dell’emissione non coincide con il proprio orizzonte temporale d’investimento (i.e. momento in cui ci si aspetta di dover utilizzare il risparmio).

Quali sono i rischi e le opportunità che derivano dall’investimento in BTP?

I BTP hanno una volatilità storicamente elevata

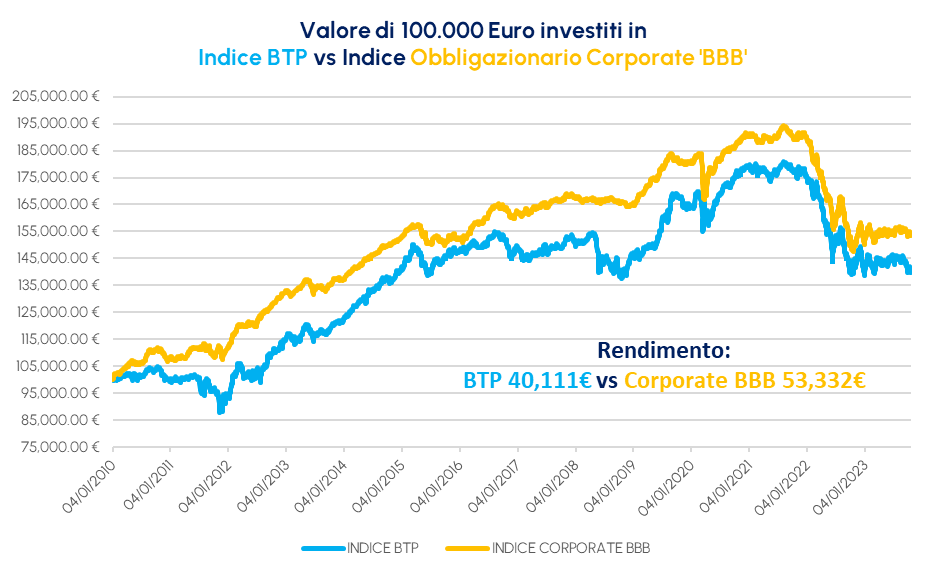

Nonostante i BTP abbiano un rating ed un rendimento storicamente in linea con le obbligazioni societarie investment grade ‘BBB’, il valore dei titoli di stato italiani presenta una volatilità significativamente più elevata. La volatilità storica (01/2010 ad oggi) di un indice composto esclusivamente da BTP (7.11%) risulta infatti significativamente più elevata (+75%) di quella di un portafoglio diversificato di obbligazioni societarie di pari rating (4.08%) e con duration equivalente. In effetti, la volatilità storica del BTP è molto più simile a quella degli indici di obbligazioni societarie High Yield (anche chiamate spesso dalla stampa ‘obbligazioni spazzatura’).

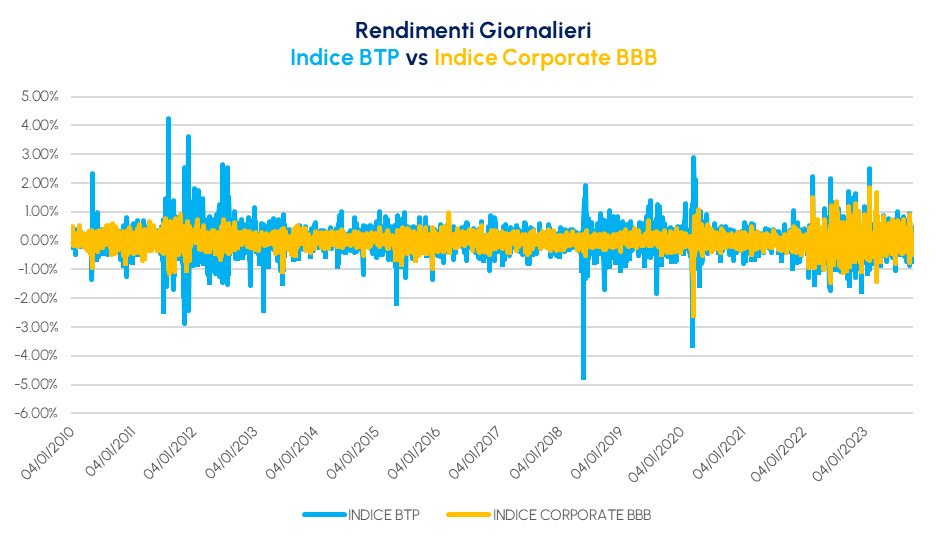

Di seguito, riportiamo un confronto tra un indice obbligazionario investment grade BBB Euro ed un indice composto da BTP. Dai rendimenti giornalieri si evince chiaramente la maggiore volatilità:

Ciò incide sul valore dell’investimento, che potrebbe scendere significativamente proprio quando ce n’è più bisogno, ovvero quando l’economia italiana non è in buone condizioni e i conti pubblici tendono a deteriorarsi.

L’esposizione ai BTP è da gestire con cautela e con un approccio d’investimento attivo

La gestione attiva e la consulenza finanziaria possono aiutare a raggiungere rendimenti equiparabili a quelli offerti dai BTP e una minore volatilità del patrimonio grazie ad una maggiore diversificazione e ad un approccio orientato alla ricerca del valore relativo. L’approccio d’investimento attivo è particolarmente rilevante nel caso l’orizzonte temporale d’investimento non coincida con la scadenza dei titoli in portafoglio.

Ad esempio, oltre a diversificare il proprio portafoglio è importante prendere esposizione al rischio Italia (la maggiore volatilità rispetto ad emittenti di pari rating) solo se adeguatamente remunerato. Di seguito si può notare che lo spread BTP-Bund è infatti ancora nella media storica e solo nelle ultime settimane (con le continue revisioni al rialzo delle previsioni di deficit) inizia a presentare una divergenza rispetto alle obbligazioni societarie di pari rating

In conclusione, i BTP non sono da considerarsi come titoli c.d. privi di rischio. Un portafoglio diversificato con un approccio d’investimento attivo può fornire rendimenti e flussi di cassa equivalenti, ma con una minore volatilità del patrimonio.